동부제철, KG 피인수 1년 만에 경영 정상화 달성 수백억 영업적자→수천억 흑자...KG 주도 비용 절감 효과 쌍용차, KG 매직 효과 불투명..."지속적인 대규모 자금 투입 불가피"

KG그룹이 동부제철의 새 주인이 된 건 2019년이다. 사모펀드인 캑터스PE와 산업은행 및 시중은행으로 구성된 채권단으로부터 동부제철 지분 약 72%를 약 3600억원에 사들였다. KG그룹은 이 중 2000억원을 투입하며 동부제철 지분 39.97%과 경영권을 확보했다. 당시 동부제철이 2014년부터 법정관리 상태에 있었다고 하나, KG그룹은 단돈 2000억원에 국내 5위 중견 철강사를 움켜지게 됐다.

처음엔 우려의 시각이 많았다. KG그룹이 M&A를 통해 사세를 불려왔다고는 해도 자산 규모 2조원의 동부제철은 당시 KG그룹이 감당하기 버거울 정도로 볼륨이 컸다. KG의 사업 구성 또한 철강 사업과는 거리가 멀어 시너지는커녕, 결국 양사의 결합은 마이너스로 향하는 '넌 제로섬(non-zero sum)'게임에 그칠 것으로 예상됐다. 특히 동부제철이 인수 직후 상환해야 할 차입 규모만 1조원이 넘는다는 점에서 KG그룹이 얼마 못가 동부제철을 시장에 다시 내놓을 거란 전망이 많았다. 인수전 당시 산업은행이 동부제철 새 주인의 경우 인수 후 향후 3년 간 경영 정상화를 이뤄내지 못하게 되면 회사를 다른 곳에 매각해도 좋다는 조건을 내걸었던 터라 동부제철의 재매각은 언제든지 실현 가능한 시나리오였다.

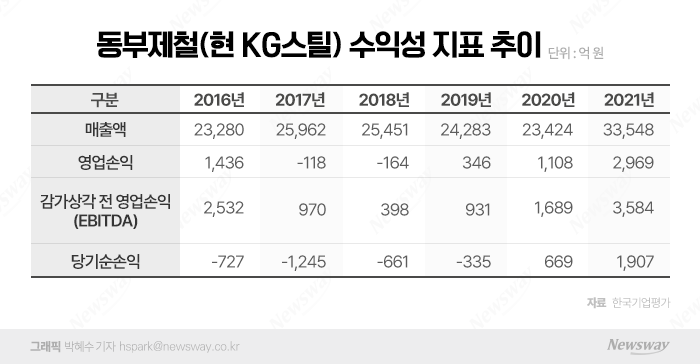

그러나 우려와 달리 KG그룹은 인수 이후 불과 1년도 안돼 동부제철의 부활을 이끌어 냈다. 2년 연속 지속된 영업 적자 기조는 KG품 안에서 단번에 흑자로 돌아섰고, 660억원에 달했던 순손실 규모도 같은 기간 절반 가까이 줄어든 335억원에 그쳤다. 차입금도 1년 새 7000억원 넘게 감소했다. 법정관리 기업으로, 수차례 매각이 불발되며 악성 매물로 분류되던 이전의 모습은 온데간데없이 사라졌다.

비결은 비용 절감이었다. KG그룹은 동부제철에 대한 추가 투자 보단 비용 절감을 통한 자생력 확보에 중점을 뒀다. 먼저 8년 전 물적분할한 동부제철과 동부인천스틸을 다시 통합, 관리 리스템을 일원화시켰다. 동부제철은 1967년 국내 최초로 냉연강판을 생산한 이래 지난 50년간 산업 기초 소재인 철강재 생산을 주된 사업으로 삼고 있었다. 다만 2014년에 동부인천스틸이 물적분할하면서 그동안 시스템 외주비 등 70억원 규모의 불필요한 비용이 중복됐다. 하지만 KG의 통합 전략으로 두 회사가 다시 흡수합병되면서 불필요했던 시스템 외주비가 줄어 비용이 절감됐고, 운반 하역비와 원료비 또한 줄면서 이익이 크게 개선됐다.

판매 구조도 돈이 되는 고부가가치 제품 위주로 재편했다. 불연칼라강판·항균도금강판 등을 주력 모델로 내세웠고, 이는 코로나 19 팬데믹에 따른 가전 시장 호황과 맞물려 동부제철 수익성 향상에 크게 일조했다. 만성적자에 시달리던 강관사업은 과감히 정리했다. 건재사업부문을 KG동부E&C라는 독립 법인으로 분리해 운영했다. 그 결과 5년 연속 적자였던 건재 사업은 KG그룹으로의 인수 1년 만에 다시 이익을 냈다.

동부제철은 인수 3년째를 맞는 지난해 매출액 3조원을 넘기는 데 성공했다. 2014년 이후 7년 만에 3조원 대 복귀다. 영업이익은 인수 직후인 2019년 346억원에서 지난해 2970억원으로 10배 가까이 증가했다. 기업의 현금 창출력을 나타내는 지표 EBITDA 또한 3584억원으로, 같은 기간 4배 늘어났다.

동부제철의 환골탈태가 새삼 주목 받는 건 KG그룹이 쌍용차의 인수전에 뛰어들었기 때문이다. 특히 쌍용차의 현재 모습이 3년 전 법정관리 상태였던 동부제철 모습과 크게 다르지 않다는 점에서 쌍용차 부활에 대한 기대감마저 커지는 모습이다.

그러나 KG의 매직이 쌍용차에도 통할 지는 미지수다. KG그룹이 다른 인수 후보자들에 비해 곳간 여력이 넉넉해 유력 후보로 거론되고 있지만, 인수 자금 외 1조 5000억원 이상의 쌍용차 경영 정상화 자금 확보에 어려움이 예상되는 건 다른 후보들과 마찬가지기 때문이다.

게다가 쌍용차의 상황은 3년 전 동부제철 보다 더 나쁘다. 2년 연속 100억원 규모의 적자에 그친 동부제철과 달리 쌍용차는 5년 연속 영업 적자에 손실 규모만 수천억원에 이른다. 자본금도 바닥을 드러낸 지 벌써 2년이 지났고, 총 차입금 3642억원 중 70%에 달하는 2481억원은 1년 내 만기 도래한다. 당장 상장폐지 가능성도 거론된다. 동부제철과는 비교가 안될 정도로 쌍용차의 상황은 매우 열악하다. 계속되는 자금난에 자산 매각과 인력 조정 등이 수시로 이뤄지면서 구조조정 혹은 비용 감축 효과도 크게 기대하기 어려운 수준이다. 동부제철과는 달리 지속적인 자금 투입이 이뤄져야 정상화가 가능하단 분석이다.

업계 관계자는 "KG그룹은 자산 규모 2조원의 쌍용차 인수로 대기업 반열에 오르겠지만, 그만큼 감내해야 할 것들이 많을 것"이라며 "동부제철처럼 추가 자금 투입 없는 비용 절감 전략만으로 쌍용차의 부활을 이끌어내기 어려울 것"이라고 진단했다. 그러면서 "쌍용차가 자생력을 키울 때까지 지속적인 자금 투입이 이뤄져야 경영 정상화가 가능하다"고 덧붙였다.

뉴스웨이 이승연 기자

lsy@newsway.co.kr

<저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지>

댓글