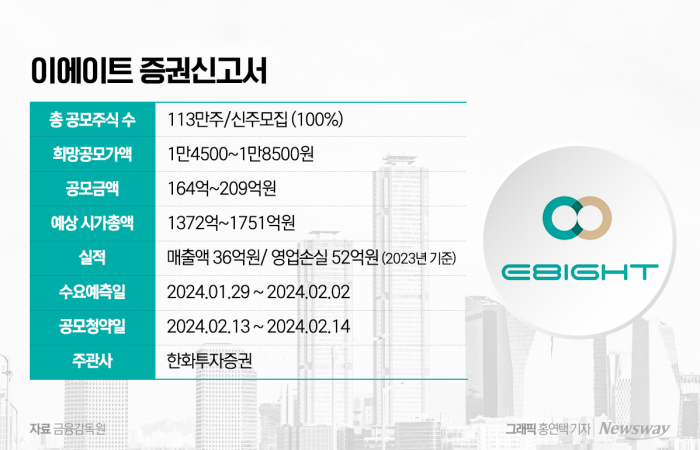

이에이트 공모가 희망밴드 1만4500~1만8500원최종 비교기업 케이사인·파수·아이퀘스트 등 5곳

29일 투자은행(IB)업계에 따르면 이에이트는 앞서 금융감독원의 요구에 따라 증권신고서 정정을 진행했다. 이는 지난해 하반기 파두 사태 이후 당국의 증권신고서 심사가 촘촘해진 탓이다. 회사는 증권신고서 효력발생에 따라 이날부터 내달 2일까지 기관투자자 대상 수요예측에 나선다. 이후 내달 13~14일 공모청약을 진행할 예정이다.

증권신고서에 따르면 이에이트는 이번 코스닥 시장 상장을 위해 신주 113만주를 발행한다. 100% 신주 모집이다. 공모가 희망범위는 1만4500~1만8500원이며, 이에 따른 공모금액은 164억~209억원이다. 상장 후 예상 시가총액은 1372억~1751억원이다.

대표 주관사인 한화투자증권은 이에이트의 공모가 산정 최종 비교기업으로 케이사인·파수·아이퀘스트·영림원소프트랩·브리지텍 등 5개사를 선정했다. 주관사는 유사기업 5곳의 최근 4개 분기 연환산 적용 당기순이익 등을 비교해 적용 주가수익비율(PER)을 산출했다. 평균 PER 27.39배를 기준, 주당 평가가액은 2만4431원으로 산정했다.

희망 공모가는 주당 평가액 2만4431원에 2022년 이후 코스닥시장에 상장한 기술성장기업의 희망공모가액 산출을 위해 적용한 할인율을 고려해 최종 40.65%~24.28%를 적용한 결과, 1만4500~1만8500원으로 확정했다.

시장에서는 이에이트가 창립 이후 적자상태가 이어지는 점에 우려의 시선을 보내는 모양새다. 회사의 지난해 매출은 36억원, 영업손실 52억원, 순손실 59억원을 기록했다. 지난 2022년 연간 매출액은 3억원, 영업손실은 77억원을 기록했다.

지난해 3분기 말 이에이트의 자본총계는 -66억원으로 완전자본잠식에 빠져있는 상태다. 자본잠식은 적자로 인해 자기자본이 줄어드는 현상으로, 이에이트의 자본총계는 지난 2020년 -14억6000만원, 2021년 -10억1500만원, 2022년 -20억1700만원으로 상황이 악화돼왔다.

현재 이에이트는 자본잠식에 빠져있지만 상장은 가능하다. 지난 2018년 거래소는 '코스닥 시장 활성화 대책'을 통해 계속사업이익 요건과 자본잠식 요건을 과감히 폐지했다. 성장 잠재력이 충분하다고 판단되는 기술특례상장의 경우 완전자본잠식에 빠져있더라도 자금조달의 길을 터주겠다는 취지였다.

제도적으로는 자본잠식 상태에서의 상장이 문제가 되는 것은 아니지만, 지난해 파두 사태 이후 투자자들 사이에서는 기업의 재무적 요소와 실적이 투자를 결정하는 중요한 판단 근거로 떠올랐다. 이에 회사는 올해 매출액을 164억원, 영업이익 38억원으로 잡고 흑자전환하겠다는 목표를 세웠다. 2025년 매출액은 306억원, 영업이익은 140억원으로 높여잡았다.

회사는 지난해 94억원에 달하는 세종 스마트시티 국가시범도시 사업을 수주하면서 관련 매출이 발생할 것으로 예상하고 있다. 하지만 일각에서는 올해와 내년 매출 예상치가 과도하게 높다는 지적도 나온다. 올해와 내년에도 세종 스마트시티 수주에 달하는 규모를 따내야 할 뿐만아니라 현재 적자를 기록하는 사업 역시 흑자전환을 이뤄내야 때문이다.

여기에 상장 이후 오버행 우려까지 나오고있다. 이에이트의 상장 첫날 유통 물량은 전체 주식 수(946만5149주) 중 415만6024주(43.91%)로, 이달 상장했거나 상장을 앞두고 있는 우진엔텍(17.78%), 포스뱅크(29.75%), 현대힘스(22%), HB인베스트먼트(33.81%), 이닉스(31.35%), 스튜디오삼익(25.52%)의 첫날 유통 물량을 훌쩍 넘어서는 수준이다.

아울러 전환상환우선주(RCPS) 11만528주가 상장일로부터 10영업일 이내로 전환청구될 예정이며, 이에이트 주가가 행사가액(1만9000원)을 상회하는 경우 앞서 조달한 59억원, 13만9768주 규모의 전환사채(CB)도 시장에 풀릴 것이란 전망이 나온다.

주관사인 한화투자증권은 상장 후 3개월간 환매청구권(풋백옵션)을 제시하며 투심을 살리기에 나서고 있으나, 시장에서는 이에이트가 현재의 기업공개(IPO) 열기를 이어갈 수 있을지에 대해 의심의 눈초리를 보내고 있다.

한편, 이에이트 관계자는 "회사의 미래에 대한 자신감으로 기존 주요 주주의 보호예수 기간을 장기간으로 설정했다"며 "상장을 계기로 국내 디지털 트윈 분야 넘버원 기업에서 도약해 글로벌 회사와의 경쟁을 통해 디지털 트윈 전문기업으로 나아갈 것"이라고 강조했다.

뉴스웨이 안윤해 기자

runhai@newsway.co.kr

<저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지>

댓글